没有任何人能预料到今年四月,由美国大型股和小型股、国际股市、美国公债、不动产投资信托到能源类股,行情全面下挫,但令人感到意外的是,金价却逆势再扬,使得今年以来的总涨幅重新改写纪录。

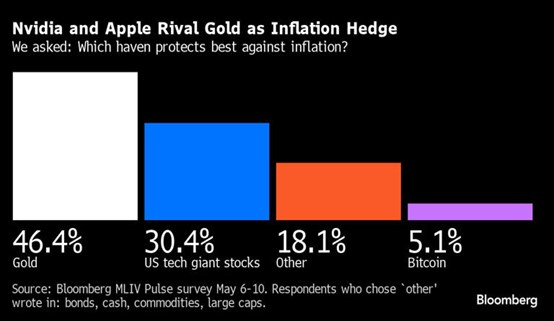

然而,最新数据显示约46%的调查受访者认为,作为避险工具数十年的黄金仍是对抗物价上涨风险的最佳选择,但却有近三分之一的受访者表示,他们现在更倾向于将科技巨头视为有效应对此类风险的选择。

CPT Markets分析师解释,科技七巨头因其持续的利润增长与股价上扬已让市场认为这些公司能继续作为市场稳健收益的来源,从而使其能在美国金融市场中占据主导地位。举例来说,自2021年3月通胀率首次超过2%以来,Nvidia股价已经上涨超过五倍。同期,即使在股市波动期间,苹果的股价表现也超过了大盘,其增幅超过50%。

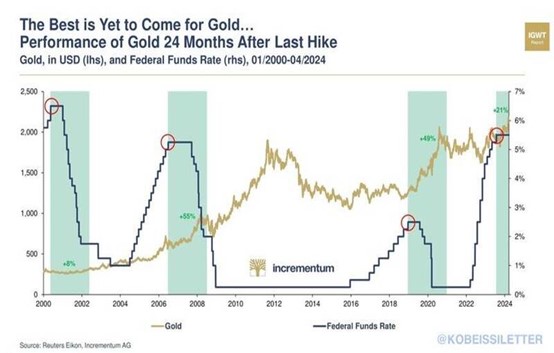

除了科技七巨头表现亮眼外,近期金价亦狂飙不已,让不少投资人开始好奇金价未来走势。根据过去经验,金价往往会在美联储最后一次加息后24个月内显着上涨,举例来说,2006至2008年期间,黄金价格上涨了55%;在2018至2020年,同样的趋势再次出现,黄金价值飙升了近50%。然而,于此次加息周期内,最后一次加息是发生在2023年7月,此后,金价竟在短短7个月内累计上涨21%。基于上述所撰之历史表现,当前金市是否将迎来又一轮大牛市,成为市场高度关注的焦点。

CPT Markets分析师指出,当前金价上扬得益于两大关键因素。首先为通胀预期,我们可以发现,今年前三个月的通胀率不仅超过经济学家的预期且持续高于美联储所设定的2%目标,这不免让市场意识到通胀难以轻易控制。其次,市场同样寄望于美联储能在未来的9月,甚至是年底前降息,总体来说,这两大因素为金价提供短线上涨的动能。

尽管金价近期创下了新高,CPT Markets分析师建议,对于担心价格过高而犹豫入市的投资者,现在可能不是最佳的进场时机。从历史表现来看,每当金价达到新高后,通常会回调约100至200美元。换言之,在多头格局下,无需急于预设高点,对于担心追高被套的投资者,建议暂时观望,因为在这一阶段中,更适合那些具备技术分析能力并能够精准把握获利时机的投资者,毕竟在这种波动的市场环境下,要赚波段较不容易。

综上市场观点,黄金不仅被视为抗通胀资产,同时也是一种卓越的避险保值资产。回顾自1975年以来的黄金价格走势,虽然金价呈长期上涨趋势,但期间的价格波动异常剧烈。具体来看:

1. 1980年至2001年之间,这段长达20年的时间里,黄金累积跌幅达到了惊人的70%,这意味着若投资者要是选错进场时间,其资产价值肯定大幅缩水。

2. 同样,2011年底至2015年底这一期间,金价跌幅也高达45%。

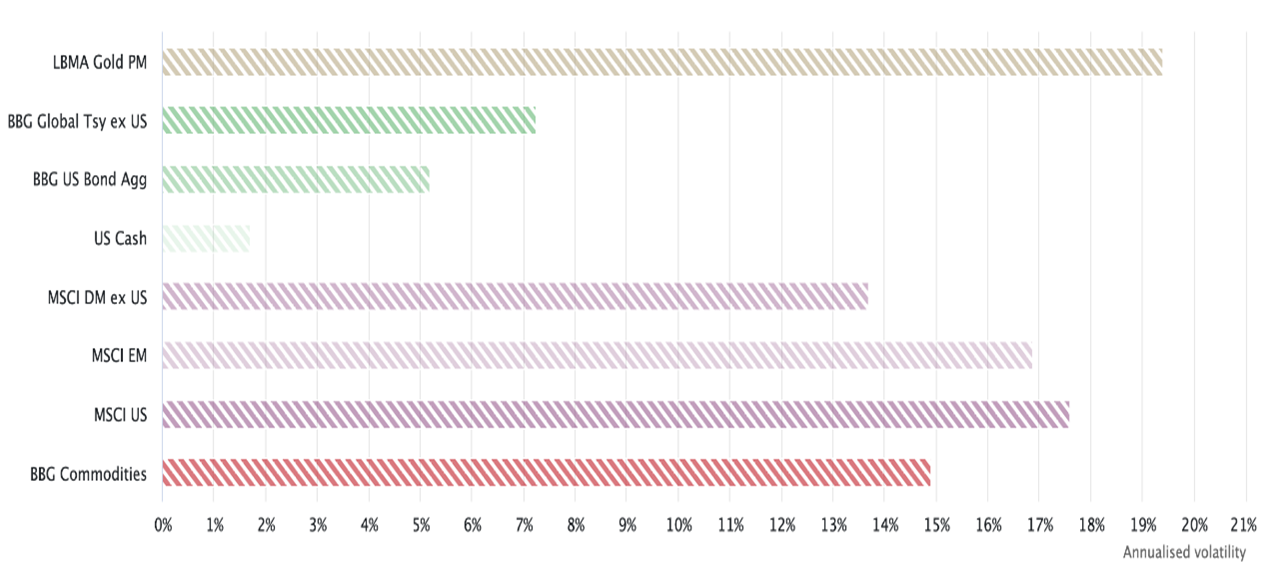

而若我们根据世界黄金协会的数据,在过去约50年中,黄金的年化波动率为19.4%,远高于摩根士丹利资本国际新兴市场指数、彭博商品指数,甚至超过了标准普尔500指数的15%年化波动率。那么,是什么样的原因使得黄金的波动性如此高呢?

首先,黄金作为一种具有深厚历史和文化价值的资产,长期以来一直受到广泛的社会群体——特别是散户投资者的青睐,而此类青睐往往会被特定事件,甚至是市场情绪而激发,从而导致金价在被激发与未被激发状态之间剧烈波动。其次,投机行为是市场上不容忽视的重要因素,多数人参与黄金交易主要是希望能通过短期买卖来实现获利,而这类型的追涨杀跌的交易行为便会为市场增加不确定性,使得金价的波动性进一步加剧。

整体来说,上述这些情况说明了为何CPT Markets分析师始终强调,黄金的抗通胀效果需在较长的时间框架中才能显现其真正的价值,因为对于投资黄金,延长投资周期是关键,即这样的策略有助于减轻短期波动带来的风险,从而在长远中获得稳健的回报。