过去三十年股市大幅上涨的主要驱动因素接近极端,这表明未来的回报率将显著降低.

这是美国顶级经济学家、罗森伯格研究公司(Rosenberg Research)总裁大卫·罗森伯格(David Rosenberg)的看法。他在周三的一份报告中警告客户为美国股市在一段时间内的有限升值做好准备。

“股票市场的动力所剩无几了,”他说。

罗森伯格尤其关注估值、税收和利率的最新趋势。根据他的说法,这些因素的利好已经走到了极端,这可能会给公司盈利带来下行压力,从而令股价承压。

以下是罗森伯格担心的三个因素。

股票估值

罗森伯格指出,标普500指数的远期市盈率为22.3倍,比其历史常态高出一个标准差以上,是自2021年新冠疫情时代科技泡沫高峰期以来的最高水平。

如此高的估值,再加上极度看涨的情绪已经超过了金融危机前的水平,在罗森伯格看来,估值的上升空间已经很小了。

“没有进一步扩展空间,”他说。

更高的股市估值在很大程度上取决于企业盈利的持续增长,但罗森伯格表示,有理由相信这不太可能。

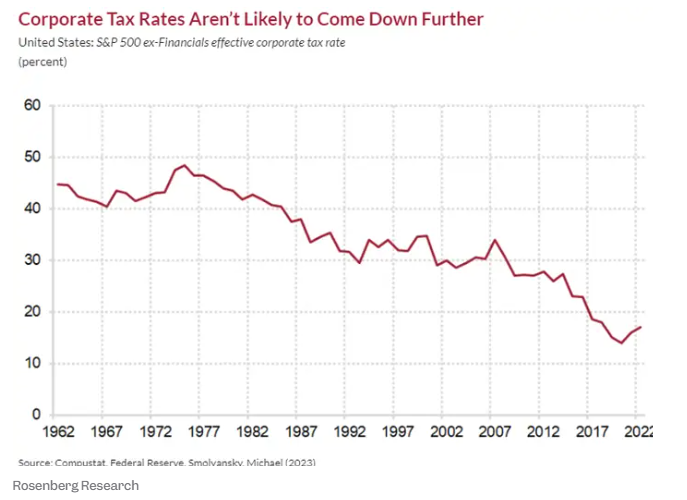

税收

几十年来,美国企业税率一直在下降,这提高了公司利润并帮助推高了股价。

“特朗普交易”将在很大程度上取决于公司税率从21%降至15%的潜在立法,但罗森伯格认为这不太可能实现。

罗森伯格说:“共和党在众议院的微弱多数席位和已经很低的税率意味着这一上涨动力也有限得多。”

罗森伯格认为,鉴于目前的实际企业税率为17%,即使共和党控制着白宫和国会,它也几乎没有进一步下降的空间。

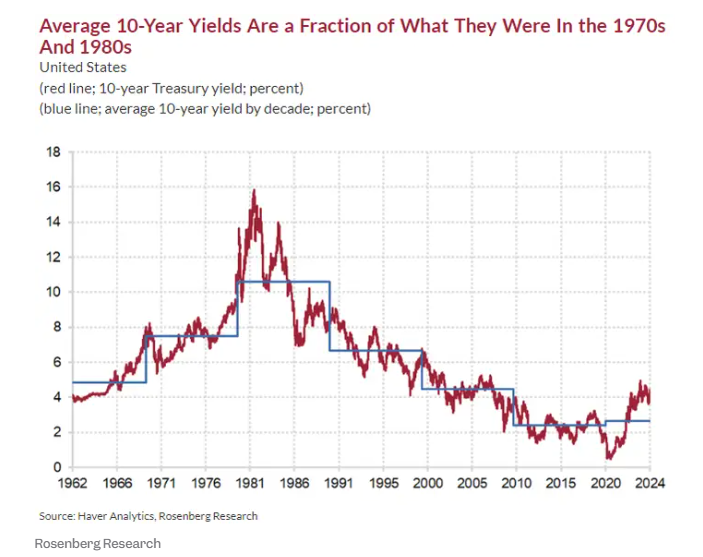

利率

长期以来,利率下降一直帮助推动股市上涨,但这一趋势也可能已接近尾声。

虽然美联储正在降息,但利率已经接近历史低点,这表明利率没有太大进一步下跌的空间,尤其是在当选总统特朗普的议程是通胀性的情况下。

“利率虽然高于2021年的低点,但仍处于历史区间的低端。目前的10年期美国国债收益率为4.3%,不到上世纪80年代平均水平10.6%的一半,”罗森伯格说。

综上所述,罗森伯格表示,除非剔除税收和利息支出影响的营业利润大幅上升,否则股市未来不太可能大幅上涨。

罗森伯格说:“再加上消费者越来越注重成本,以及净利润率处于历史区间的高端,创造更高的利润率似乎是一项艰巨的任务。”

他补充说:“目前所有三个价格回报的驱动力都接近极限。”